前言:回顾上半年,市场行情持续弱势运行,1-4月份受季节性旺季影像,市场震荡小幅上行,5-6月份在天气逐渐转热,南方地区梅雨季等的影响之下,市场价格持续下行至年初水平。目前钢厂利润处于边际,终端需求不佳,供给高位的情况下,库存持续处于高位运行状态。对于后市,市场供给压力逐步增大,库存或将持续高位运行,在需求无法得到有效释放的前提下,市场价格上涨压力较大。接下来笔者将通过基本面、宏观经济情况等方面对下半年走势进行分析。

一、价格方面-上半年缓慢反弹后再次回调

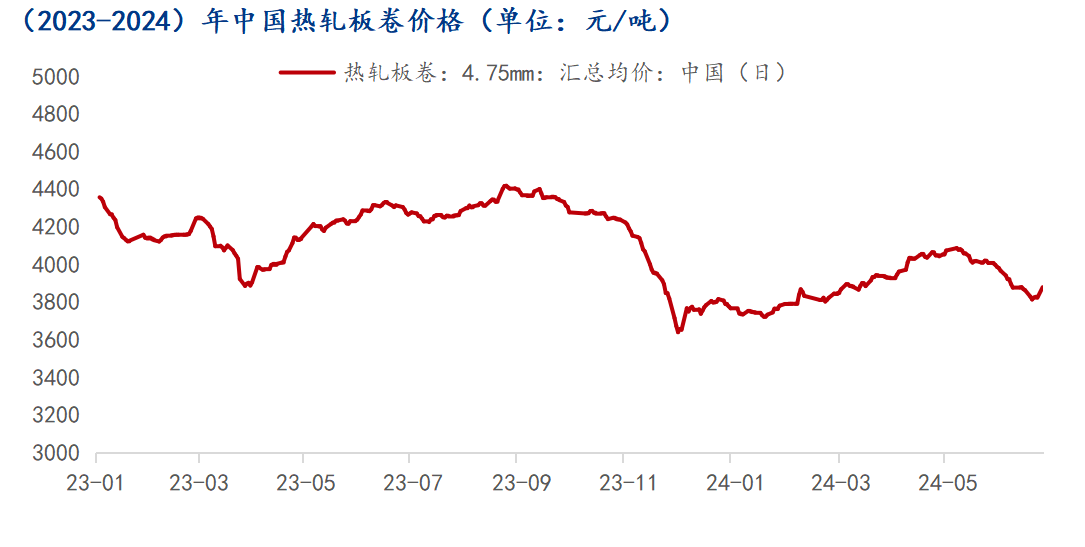

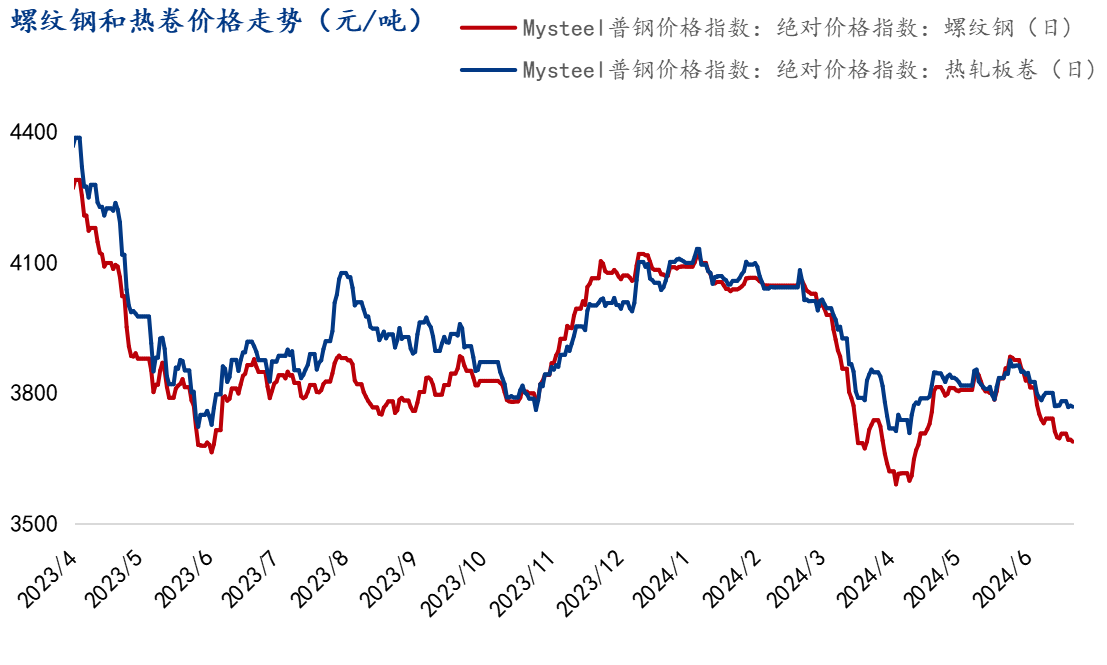

2023年热轧板卷全年表现前高后低,价格重心较2022年进一步下移,2024年上半年低位震荡,下半年或难有起色;2023年4月份以前价格持续上涨,3月底开始受需求趋弱以及原料价格大幅回调等因素影响,市场行情触顶回落,下半年整体弱势下行,2024年上半年由于下游资金到位情况较差,需求弱势,价格低位震荡为主。

二、原料驱动成品材走势飘忽不定

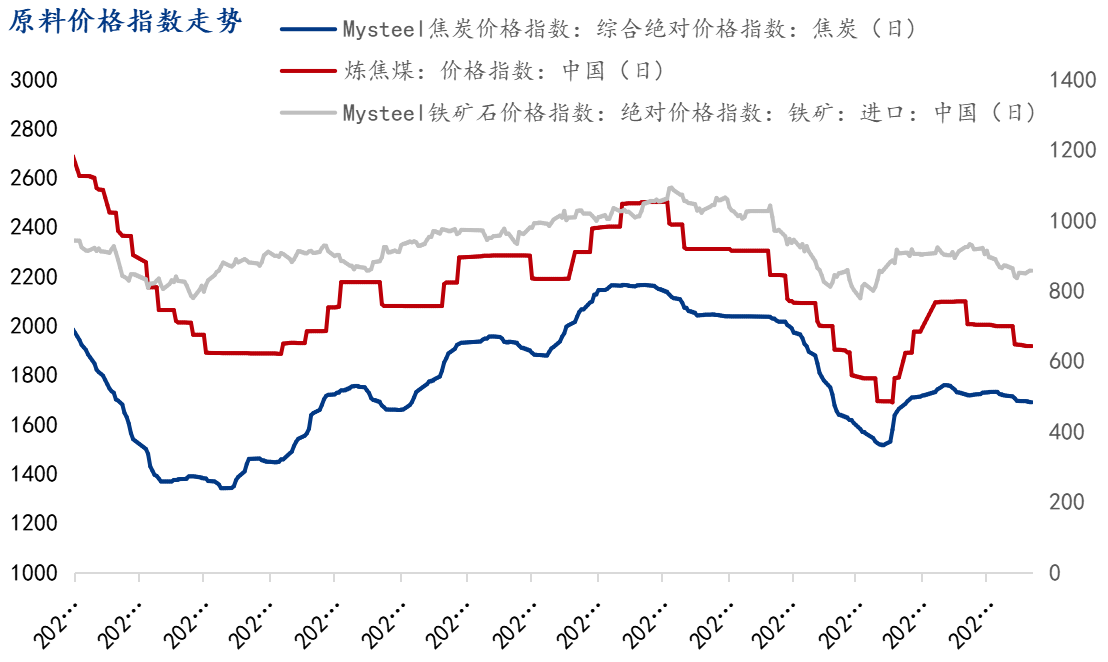

上半年几个重要会议期间并未大规模出台市场所希望的经济刺激政策,在以需求弱现实为核心主导下,钢厂接单压力骤增,市场信心持续走弱,负反馈逐步形成。而伴随着负反馈的进行,利润向下扩张明显,最终为复产带来动力,随着复产的进行成本带动价格重心走强,钢价有所修复,但五月六月受需求淡季影响下,价格再次开始走弱。从传导结构上看,上半年整体呈现出资金发放节奏缓慢→工地资金到位率低→下游采购放缓→需求走弱→钢厂接单承压→钢价走弱利润收缩→钢厂被迫减产→原料价格下跌→整体价格重心下移→利润向下扩张→钢厂逐步复产→成本支撑→价格逐步修复

三、钢厂成本-点对点利润依旧存在

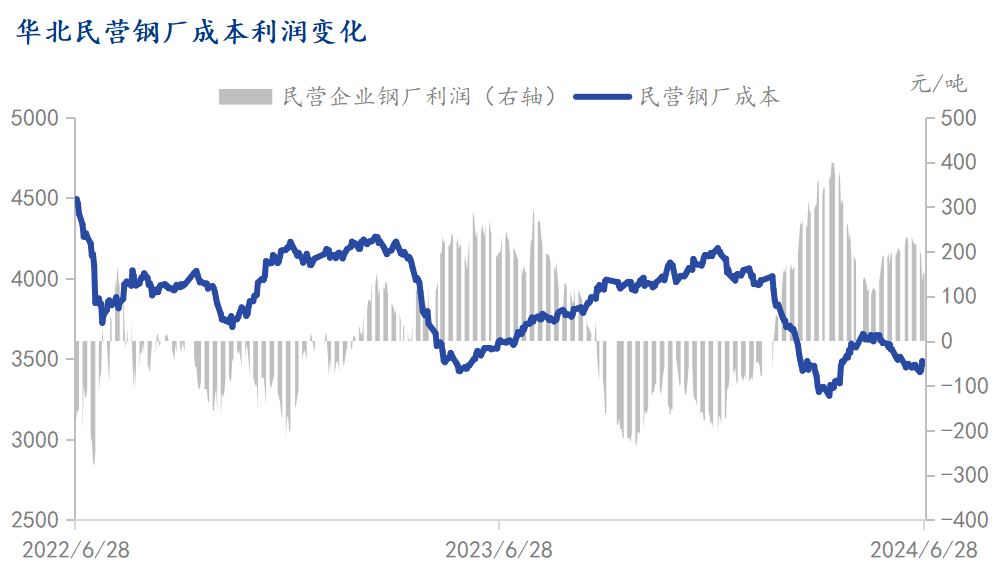

2023年上半年钢厂点对点利润尚可,下半年由于原料价格持续攀升,钢厂利润逐步压缩,全面呈现亏损态势。2024年情况来看,在房地产持续弱势,长材需求降低的情况下,部分生产企业铁水转向板材,钢厂利润逐步恢复,在钢厂利润扩张的情况下,减产可能性不大,因此下半年或高供给或将成为常态。

四、供应情况

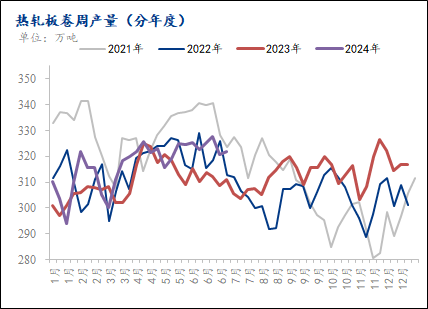

Mysteel调研,2024年6月26日监测的37家热轧板卷生产企业总计64条产线实际开工条数54条,整体开工率84.38%;本周钢厂产能利用率为82.23%;具体热轧商品卷总量约为223.23万吨。从数据来看,近期产量处于基本处于高供给状态,长材需求减弱促使板材产量持续攀升。

六、库存情况

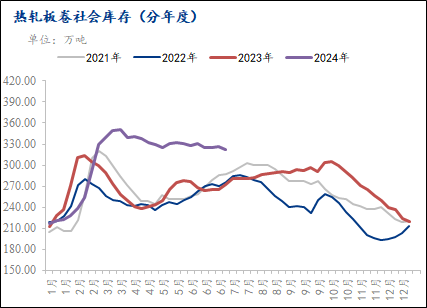

据Mysteel调研数据显示,截至6月31日全国热轧板卷社会库存为322.8万吨,较上周降3.97万吨,较去年同期增加50.2万吨。从库存的角度来看,今年全国热卷库存较2023年有不小幅度的增加,主要是由于今年生产企业铁水转产情况较多,热卷产量持续处于高位,在需求不佳的情况下,库存持续累积,预计下半年库存或将继续保持高位运行为主。

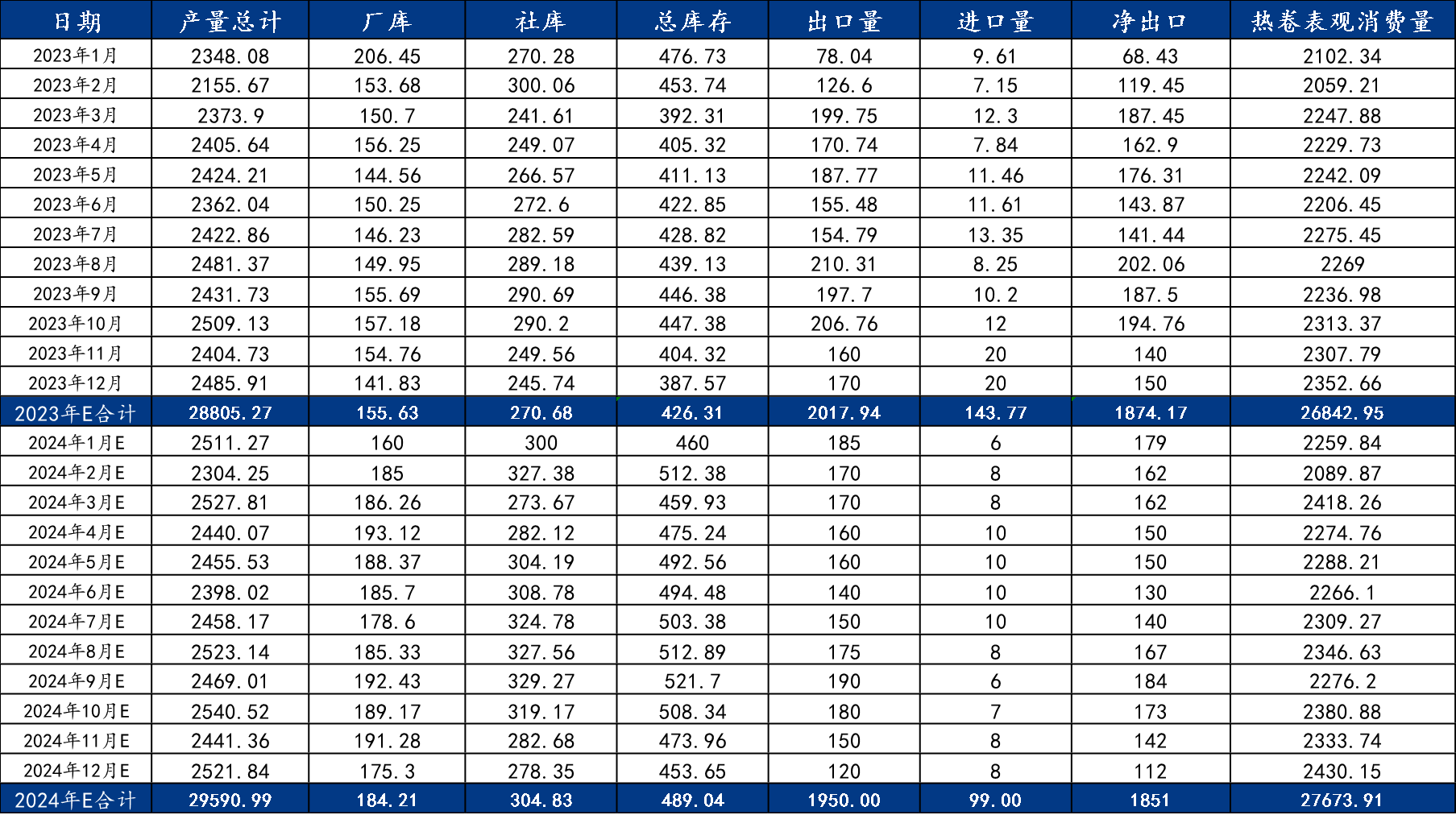

七、进出口情况

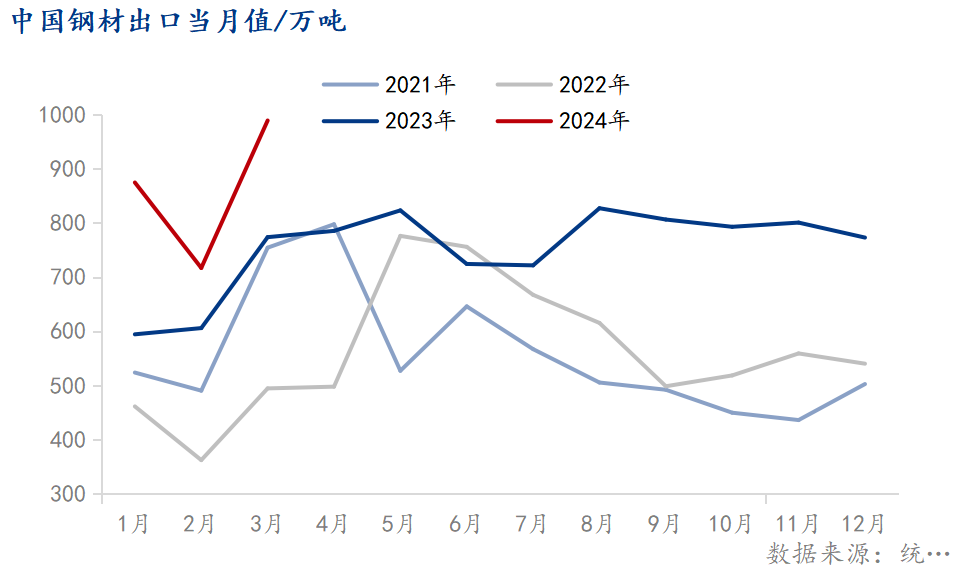

2024年内需复苏预期偏弱,这主要由大趋势决定,2020年起我国粗钢需求已经开始见顶回落;海外贸易保护抬头,将对2024年下半年的出口造成压力:东南亚部分国家提出税率调整的声音有所出现;欧盟计划于10月1日启动CBAM过渡期;随着泰国发起对华有关出口钢材的反倾销调查,其他海外国家效仿的概率正逐渐增加;为扭转进口高价原料,出口低价钢材的不利局面,同时也能间接调控粗钢产量,进而打压原材料,尤其是铁矿石的价格。

八、需求情况

(1)分板块钢材消费情况

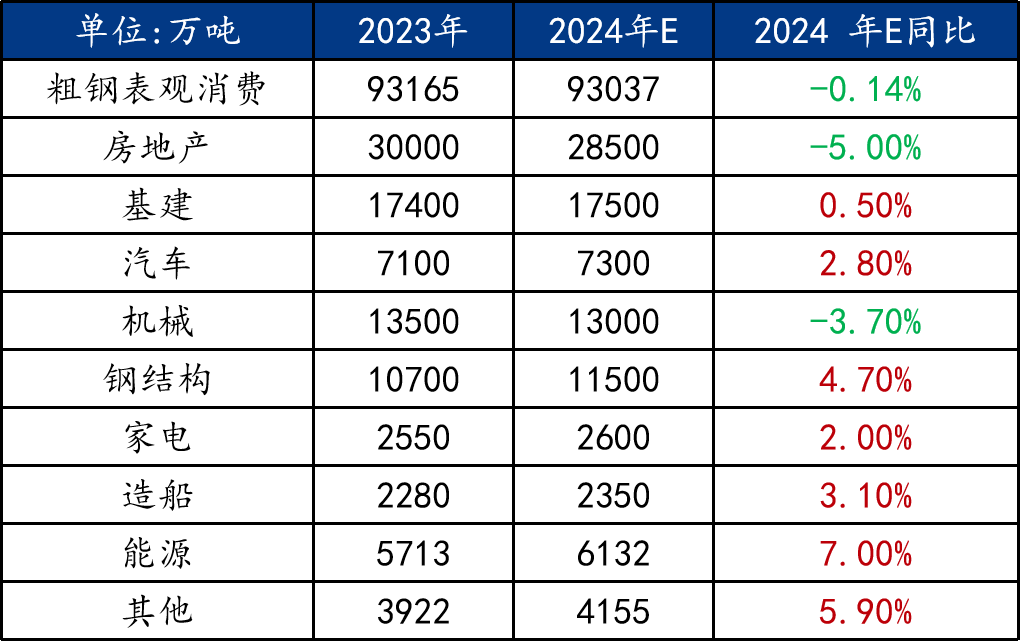

其中钢材端消费4大块中:地产下降、基建小幅增加、制造业继续呈现弱复苏。目前消费结构仍以施工端缓慢下滑,制造业依靠出口缓慢回升,转型结构有所体现,但核心发展主线仍未实际显现。

(2)制造业情况

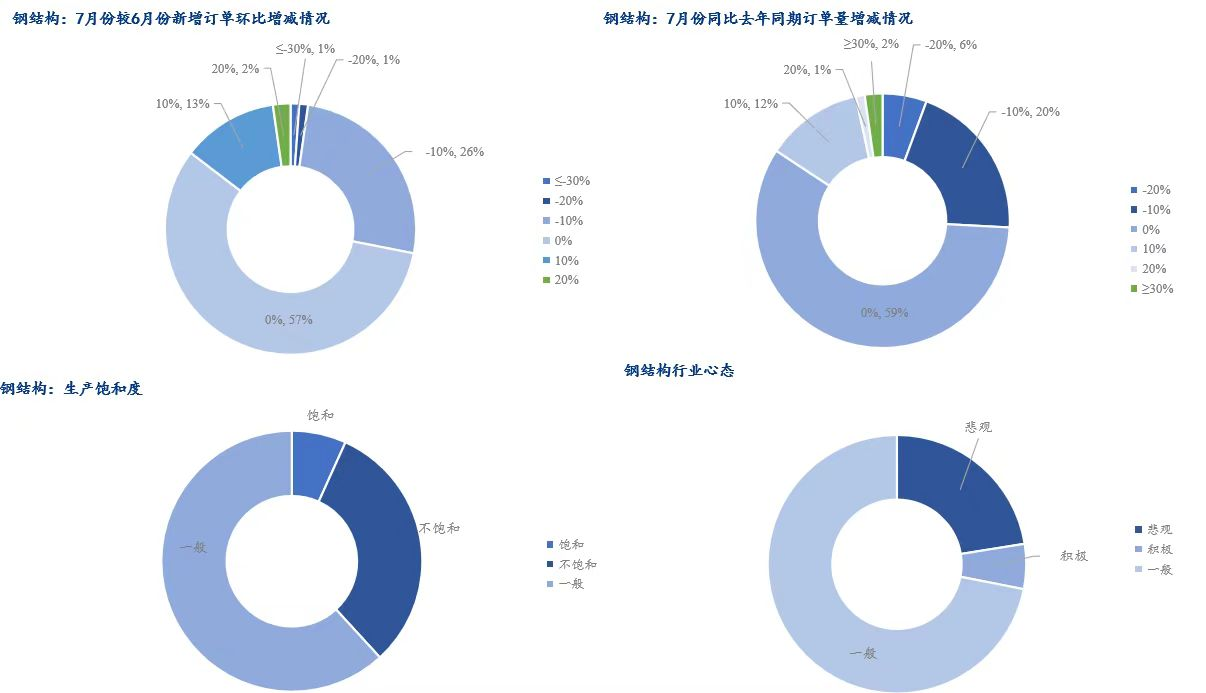

笔者列举了几个Msteel调研的下游企业订单情况,其中下游钢结构行业需求无亮眼表现,受高温梅雨季节影响,户外施工进度放缓,钢市价格疲软,市场资源消耗需求减弱。调研数据显示钢构企业原料库存月环比下降9.06%,备货意愿持续下滑;钢构企业对下游需求表现偏悲观,原料日耗表现月环比下滑5.82%,行业基本面低位震荡,企业接单表现不佳。工程机械行业整体表现略差,原料库存进一步下降,进入基建淡季,订单缩减一定程度上造成日耗以及原料可用天数的下降,下降比例相较其他行业仍较为严峻,市场反馈有所下滑。汽车行业样本企业原料库存下降比例较高达到10.9%,整体行业原料日耗以及原料可用天数均双双下滑,下滑比例相较其他行业较高,市场订单有所缩减,汽车行业去库压力加剧,市场情绪仍一般。从家电行业数据来看,家电零售市场以旧换新政策持续活跃,但企业排产积极性下滑,原料端库存环比减少4.05%,市场原料备货意愿不佳;目前产成品内耗速度下滑,生产加工端订单不足,企业后市需求表现持谨慎观望心态。

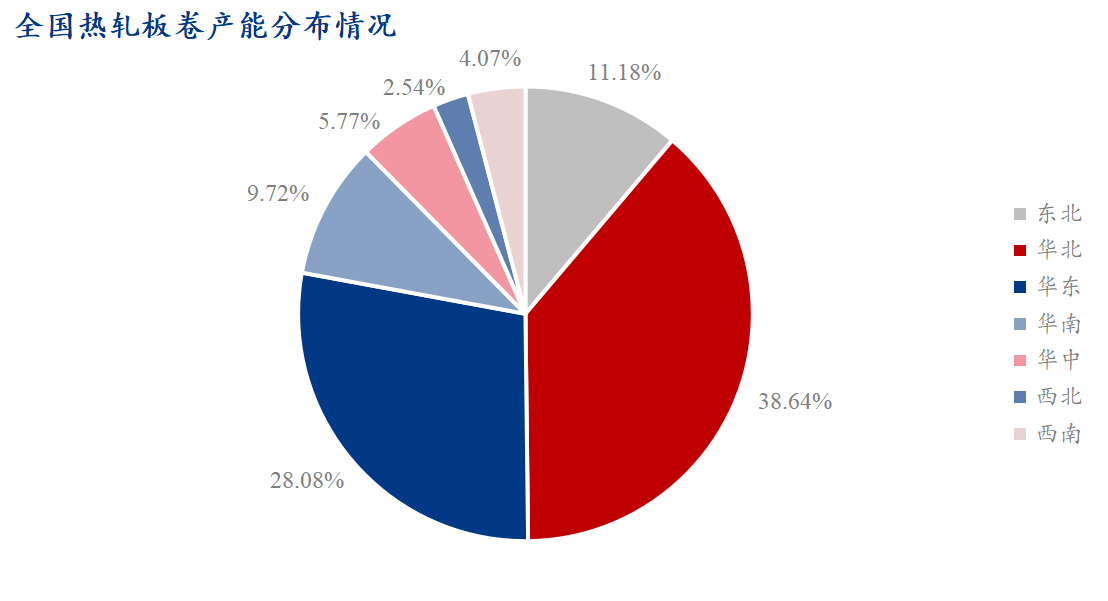

九、产能情况

目前全国热卷产能占比最高区域保持为华北地区 (38.64%) 较去年底下降1.56%;华南地区占比上升4.12%达到9.72%;东北地区占比下降2.32%至11.18%;华东地区、华中地区、西北地区、西南地区分别占28.08%、5.77%、2.54%、4.07%变化均较小。 2024年预计有新建和23年未投产线共6条,总产能1500万。新增产能方向较为分散仍以华东、西北、西南等地区为主。

十、总结及预测

供应方面:当前热轧厂产量虽未检修,但粗钢下降所带来的边际影响量有所增加,因此产量短期高点或将出现,维持在570万吨/周水平。目前看,毛利润暂无明显下降,依然维持在利润在140-160元/吨水平,钢厂减产意愿不强,供给或将持续维持高位。

成本利润方面:目前利润难以扩张、铁水的弹性大于成材消费的弹性,因此产量上升速度快,下降速度慢,对于整个价格重心则会受到抑制,偏下移。下半年价格将主要围绕供应端变化:在政策减产预期下,推演情景显示,随着供应端减量,供需将达到弱平衡,利润维持当前水平,但随着后续钢厂限产任务完成进行复产,以及年底需求基本难以释放下,利润最终也将有所收缩。

需求方面:1-2季度对于经济的稳定转型大于数字的实际回升,不弱的情况下难有更大刺激政策;下半年海外消费或多或少带动国内消费,第二产业以及成本下移带动制造业的对冲地产衰退;

价格方面:一、二季度中央财政持续发力,支撑力度偏强,消费端转型仍将持续,下半年需求弱现实持续压制价格并导致利润收缩,价格或将持续处于震荡趋势,因此预计2024年下半年或将与上半年相似,整体呈现先抑后扬,重心较2023年下移。