发表时间: 2024-03-28 │ 点击数:

概述:2024年节后复工以来,247家钢厂铁水产量连续五周下降,五周均值同比下降约3%。低利润、高库存下,造成一季度钢厂增产意愿较低。展望后期,未来利润回升和库存压力缓解,将带动钢厂生产回升,但需求不足问题,也将限制钢厂复产高度。预计3月份247家钢厂日均铁水将恢复至225万吨,4月份日均铁水将恢复至230万吨,5月份为237万吨。3-5月粗钢月均产量或较去年同期下降5%-6%左右。

一、2024年一季度增产缓慢

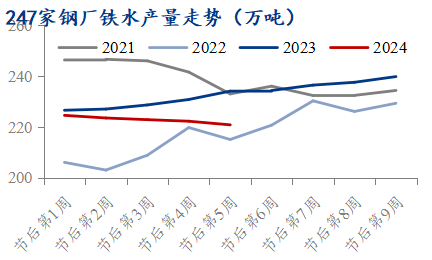

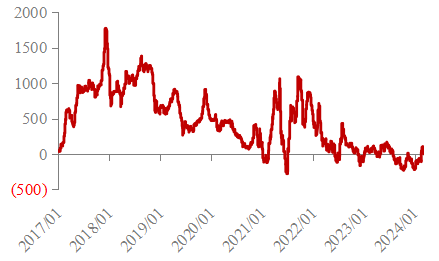

从钢材供应历年变化规律可以看出,春节后钢材需求将迎来“金三银四”小阳春市场,钢厂一般在年后逐渐提高生产强度,而今年节后钢厂生产不增反降,3月中旬钢厂生产仍维持在季节性偏低水平。

根据Mysteel统计的247家钢厂日均铁水产量数据,2024年节后复工以来,247家钢厂铁水产量连续五周下降,截止到3月15日,铁矿产量降至220.82万吨,节后五周钢厂日均铁水产量为222.8万吨,同比下降2.9%。

图1:247家钢厂铁水产量走势(单位:万吨)

数据来源:钢联数据

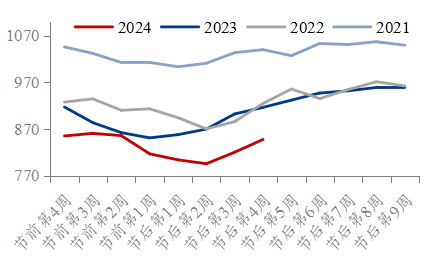

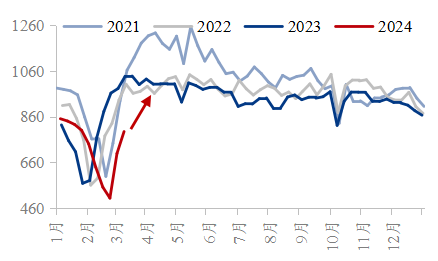

图2:五大品种钢材产量走势(单位:万吨)

数据来源:钢联数据

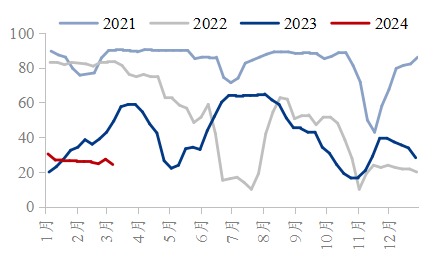

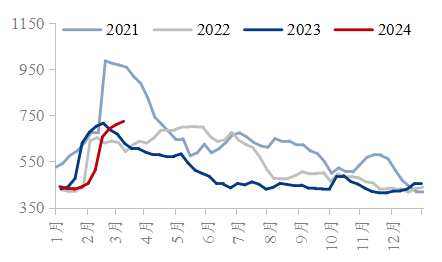

低利润、高库存下,造成一季度钢厂增产意愿较低。2024年1-3月上旬,247家钢铁企业盈利率依然维持在24%上下波动,约7.5成钢厂亏损。另外,1-2月钢材出口1591.2万吨,同比增长32.6%,但五大品种钢材持续累库,且绝对库存较2023年同期增加250万吨左右,钢厂库存同比增加95万吨。反映国内实际消费疲软,五大品种库消比也在近几年同期中偏高。因此,2024年节后在低利润和高库存压力下,钢厂增产意愿不增反降。

图3:247家钢企盈利率(单位:%)

数据来源:钢联数据

图4:节后五大品种钢厂库存(单位:万吨)

数据来源:钢联数据

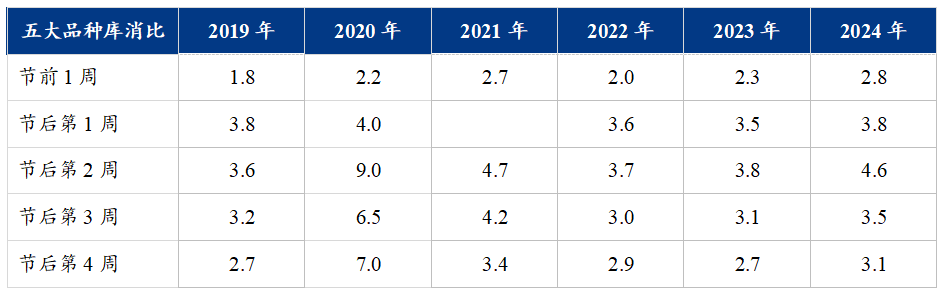

表1:五大品种钢材库消比(单位:点)

数据来源:钢联数据

二、利润决定生产高度,需求决定生产强度

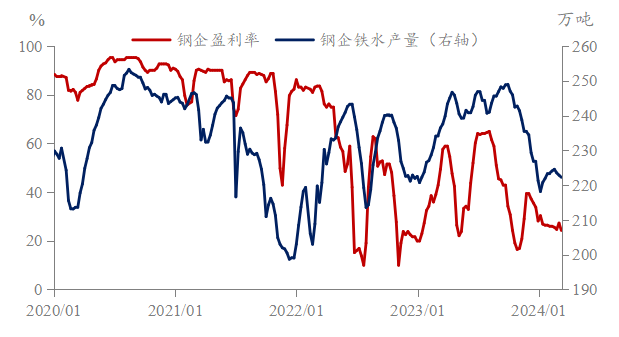

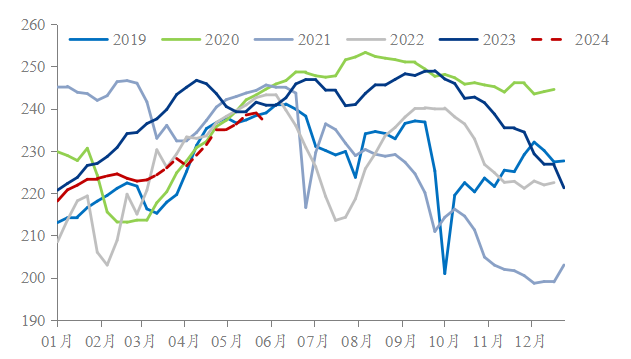

通常情况下,利润决定钢厂生产高度。利润驱动下,钢厂生产积极性较高,提产动力较强。2020年1月至2021年7月,钢厂盈利情况较好,盈利率长期维持在80%以上,钢厂吨钢利润大多分布在300-800元/吨区间,盈利情况较好,247家钢铁企业日均铁水产量长期维持在242万吨以上,处于历史同期偏高水平。2015年,下游需求低迷叠加海外风险,钢价出现罕见大跌,钢厂盈利面降至30%-40%,铁水产业也长期维持在220万吨以下。

图5:钢厂供应与盈利率走势图(单位:%,万吨)

数据来源:钢联数据

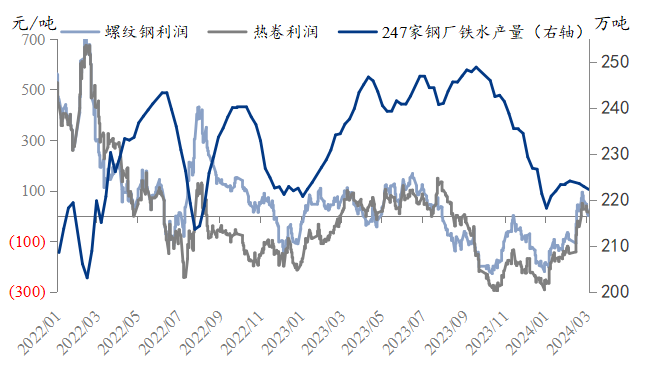

需求是影响供应的重要条件,除利润外,需求影响钢厂生产强度。与其他行业不同的是,钢铁行业生产系统性、规模性较大,停开工成本和人员成本费用较高,生产连续性较强。2023年,钢价下跌近10%,钢厂吨钢利润长期在-300-100元/吨,但钢厂生产强度仍较高,一方面是由于钢厂生产连续性强;另一方面则是因为制造业用钢需求和出口需求支撑用钢消费,进而支撑钢铁产量。

图6:2022年-2024年钢厂吨钢利润与铁水产量走势(单位:元/吨、万吨)

数据来源:钢联数据

2023年,中国钢材净出口8343万吨,钢坯出口1.2万吨,折合粗钢净出口8602万吨,同比2022年增加3271万吨。2023国内钢材库存仍呈现去化态势,国内钢材实际消费小增。2023年海内外钢材消费增加得以支撑钢厂高强度生产。

三、长期亏损下2024年钢厂生产策略或发生调整

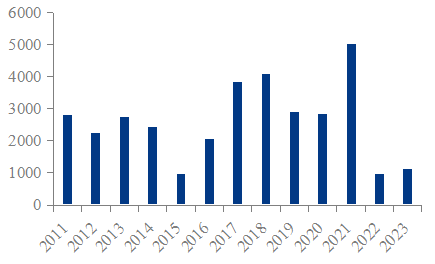

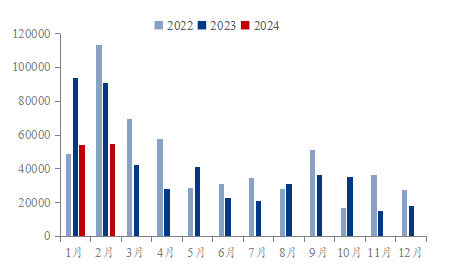

近两年钢厂效益不佳,2022年,黑色金属矿采选业利润总额为595亿元,2023年为555亿元,钢厂经营利润连续两年下滑。从吨钢利润来看,2022年螺纹钢吨钢利润均值为154元/吨,2023年为-14元/吨,吨钢利润持续收缩。在此背景下,2024年钢厂生产策略或发生调整,由积极转为保守,减少亏损经营导致的利润不善。

图7:黑色金属矿采选冶炼和压延业利润总额(单位:亿元)

数据来源:钢联数据

图8:近七年螺纹钢吨钢利润(单位:元/吨)

数据来源:钢联数据

四、2024年二季度钢厂生产情况展望

一方面,未来利润回升和库存压力缓解,将带动钢厂生产回升。截止3月8日,螺纹即时利润1元/吨,相比较年初利润修复约220元/吨,钢厂利润修复明显;另外,目前钢厂产量偏低,随着需求季节性回升,钢厂库存压力将逐步缓解,届时复产动力将进一步增强。

另一方面来看,由于房地产去年新开工不足和竣工增速放缓,基建优质项目减少,下游行业内生需求不足,这也将限制钢厂复产高度。2024年1月楼市成交量整体同环比均下跌,环比跌幅显著,为28.06%,同比下跌12.51%,各线城市同环比均下降。2月,中国房地产市场继续承压,整体保持低位运行。市场预期支撑不足、需求及购买力低迷,叠加春节假期影响、市场供求明显降低。目前房地产销售端未见起色,房地产企业投资持续下行,预计上半年房地产用钢依然偏弱。基建方面,2024年1-2月,基建项目新开工投资额均同比下降40%以上,各地基建开工量远不及去年水平。

图9:五大品种表观消费量走势(单位:万吨)

数据来源:钢联数据

图10:全国开工项目总投资(单位:亿元)

数据来源:钢联数据

整体来看,预计3月份247家钢厂日均铁水将恢复至225万吨,4月份日均铁水将恢复至230万吨,5月份为237万吨。3-5月粗钢月均产量或较去年同期下降5%-6%左右。

图11:2023年3-5月钢厂铁水产量推演(单位:万吨)

(文章来源:我的钢铁网)