发表时间: 2019-11-01 │ 点击数:

2019年10月份中国钢铁行业PMI为43.0%,环比下滑4.0个百分点,连续五个月处于荣枯线之下。分指标来看,新订单指数明显下滑,产出指数小幅增加,成品材库存指数大幅增加,表明市场主动去库存心态较重,价格上方承压。从基本面情况来看,十月份钢厂产量变化不大,终端需求持续性较好,钢厂库存去化困难,社会库存去化顺畅,价格弱势震荡。即将进入传统淡季,博弈以何收尾,价格走势几何,笔者从PMI以下几个方面进行分析解读。

图一、Mysteel中国钢铁行业PMI指数

图二、Mysteel中国钢铁行业PMI分项指标

一、国内主要钢材品种价格弱势震荡

1、国内螺纹钢均价弱势震荡

图三、全国螺纹钢价格走势

截至10月31日,Myspic国内钢材价格综合指数137.52,月环比下跌2.02%,较去年同期相比下跌15.54%;国内长材指数为157.21,月环比下跌2.01%,较去年同期下跌17.37%;螺纹钢指数为150.81,月环比下跌1.42%,较去年同期下跌19.68%。

10月份全国建筑钢材价格弱势震荡。截止至31日,全国24个主要城市20mm HRB400材质螺纹钢市场平均价格在3852元/吨,月环比下跌69元/吨,较去年同期下跌876元/吨。

2、全国热轧均价弱势震荡

图四、全国热轧卷板价格走势

截至10月31日,国内扁平材指数为118.68,较上月环比下跌2.05%,较去年同期下跌17.03%;其中热卷指数为128.78,较上月环比下跌2.37%,较去年同期下跌13.12%。

截止至本月31日,国内24个主要城市4.75mm热轧板卷均价为3653元/吨,月环比下跌77元/吨,较去年同期下跌539元/吨。

二、环保政策抑制产量波动 环比出现下滑

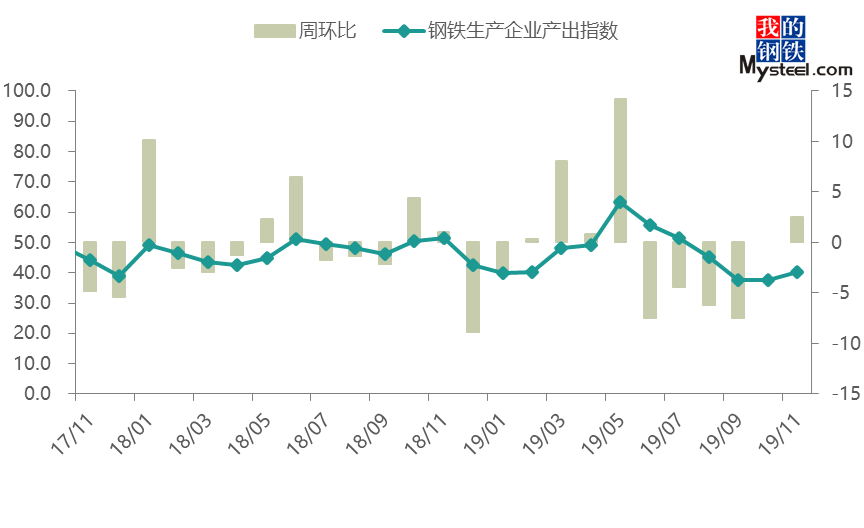

10月份,全国钢铁行业钢厂产出指数较9月份小幅回升2.5个百分点,终值40.1。具体来看,10月初受各地环保限产加严影响,钢厂产量快速下降,不过节后随着限产放松钢厂陆续复产,后半月钢厂产量再度回升,10月份国内钢铁产量整体呈先抑后扬、环比回落态势。

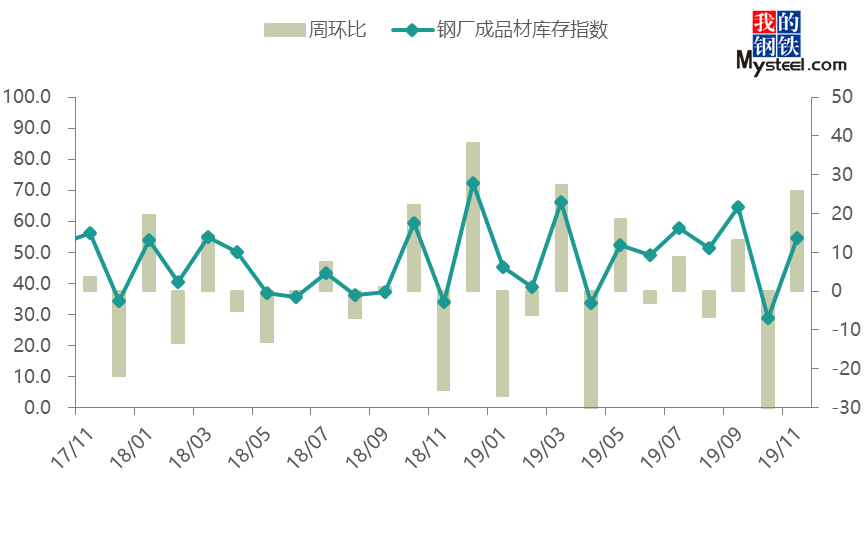

从相关指数来看,本月原材料采购价指数回落22.0个百分点至19.2,国内原材料采购量指数回落3.1个百分点至46.9,国外原材料采购量指数回落4.4个百分点至43.1。本月成品材出厂价指数大幅回落30.4个百分点至17.0,钢厂成品材库存指数回升25.7个百分点至54.5。

具体数据来看,Mysteel预估10月中旬粗钢产量小幅上升,全国粗钢预估产量2340.84万吨,日均产量234.08万吨,环比10月上旬上升4.77%,较9月下旬降6.62万吨。此外,10月31日Mysteel监测的139家建材生产企业中,螺纹钢周实际产量356.14万吨,周增2.42万吨,较9月底增2.67万吨。不过即将进入11月份,多地迎秋冬季大气污染治理战,环保限产政策将加严执行,故预计11月份国内钢铁供给或仍有小幅回落。

图五、钢铁生产企业产出指数

图六、钢厂成品材库存指数

三、库存明显增加 铁矿石价格弱势调整为主

10月份原材料采购价格指数19.2%,环比大幅下滑22.0个百分点,连续三个月处于荣枯线下方。相关数据显示,Myipic综合指数为98.6,环比上月下跌4.36%,同比去年上涨14.25%。其中进口矿环比下跌5.98%,国产矿环比下跌2.24%。

Mysteel统计全国45个港口铁矿石库存为12836.45万吨,环比上月上升802.74万吨,日均疏港量由上月的287.11万吨下降至268.44万吨。四季度铁矿石发运量较大且需求增量不及预期,库存出现明显增加,价格高位承压。10月份钢厂原材料库存、原材料采购价两项指数为40.2%和19.2%,月环比分别下降3.6%和22.0%。

目前钢厂产量扩张空间有限,为防风险,对原材料采购谨慎,库存保持合理位置,预计11月份铁矿石价格仍以弱势调整为主。

图七、原材料采购价格指数

四、市场对后市预期偏空 拿货积极性偏低

10月份,全国钢铁行业新订单指数37.8,较9月份回落14.4个百分点,跌至荣枯线下方。具体情况来看,进入10月份国内钢材需求整体表现良好,不过随着北方地区气温陆续下降,下游需求表现由旺转淡,增速较前期明显回落。

具体国内钢材价格来看,10月份国内钢材价格先抑后扬,整体呈小幅下跌态势运行,截至10月29日,10月份全国螺纹钢均价下跌86元/吨至3835元/吨,热轧板卷均价下跌80元/吨至3650元/吨,冷轧板卷价格下跌51元/吨至4279元/吨,中厚板价格下跌56元/吨至3768元/吨。

十一长假归来,前期环保限产的钢厂陆续复产,而市场在淡季预期的影响下,黑色系商品期货持续走低,现货观望氛围浓郁。直至后半月,随着库存的持续快速消化,下游需求表现良好韧性,市场心态陆续修复,现货价格开始低位企稳,部分地区更有小幅反弹。对于后市而言,目前北材南下节奏加快,市场贸易商降库降风险意愿较强,预计11月份国内现货价格呈先扬后抑表现,供需矛盾将逐渐积累。

图八、新订单指数

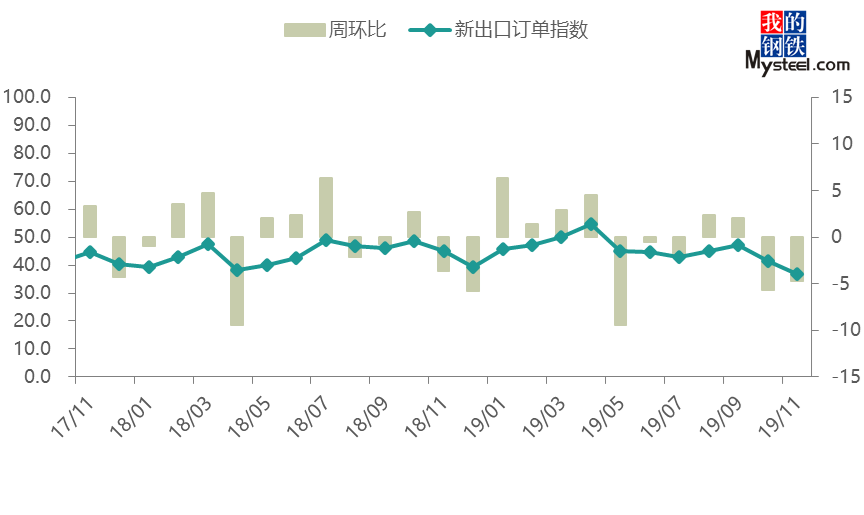

五、外贸环境偏差 出口优势流失

10月份全国钢铁行业新出口订单指数36.7,较9月份回落4.8个百分点。据海关总署统计,2019年9月我国出口钢材553.0万吨,较上月增加52.4万吨,同比下降7.1%;1-9月我国累计出口钢材5030.5万吨,同比下降5.0%。

10月份国内钢材出口FOB报价延续跌势,目前国内螺纹钢出口FOB报在435美元/吨,较上月下跌15美元/吨,热轧板卷出口FOB报在440美元/吨,较上月下跌20美元/吨。而对比目前国际钢材价格,以独联体出口FOB为例,热轧板卷报至380美元/吨,螺纹钢报至400美元/吨,土耳其出口FOB螺纹钢报415美元/吨,热轧板卷报405美元/吨,均大幅低于国内钢材出口报价。目前来看,独联体、印度、中东等地区依靠生产成本优势大量向外输出低价钢材资源,我国出口优势逐渐流失,而目前国际需求持续萎靡,综合来看,预计10月份钢材出口或维持低位水平,难以明显改观。

图九、新出口订单指数

纵观10月份,月初库存高压,叠加可交易日偏少,市场主动去库积极性较高,数据方面表现为,钢厂库存小幅波动,社会库存大幅下降,价格弱势调整。从当前情况来看,市场资源趋于紧俏,钢厂库存开始下降,产量在合理区间,未来一段时间,大概率将出现被动补库现象,价格有反弹空间,但处于淡季,需求水平将有所下降。预计11月份国内钢价或呈先扬后抑态势,国内钢铁行业PMI有回升空间,但仍将处于荣枯线之下。